Quản lý dòng tiền là việc làm cần thiết và quan trọng nhằm đảm bảo doanh nghiệp có đủ tiền cho các khoản chi trả, đầu tư… Bên cạnh đó, hoạt động này cũng là cơ sở để lập kế hoạch dự báo chi tiêu, nhằm nắm bắt các cơ hội tăng trưởng và dự phòng cho những thách thức không mong đợi.

Vậy cụ thể quản lý cashflow là gì? Quy trình quản lý dòng tiền gồm bao nhiêu bước? Nên áp dụng những nguyên tắc nào để kiểm soát dòng tiền được hiệu quả? Cùng SOM tìm hiểu chi tiết qua bài viết dưới đây nhé!

Quản lý cashflow là gì?

Cashflow (dòng tiền) có thể hiểu đơn giản là sự lưu chuyển ra vào của các khoản thu, khoản chi. Cụ thể, dòng tiền vào của một doanh nghiệp thường đến từ việc bán hàng, các khoản thanh toán từ khách hàng, tiền lãi từ hoạt động tiết kiệm, tiền vay ngân hàng, khoản đầu tư của cổ đông. Trong khi đó, dòng tiền ra sẽ bao gồm việc chi tiền mua nguyên liệu, tiền nhập hàng hóa, trả lương cho nhân viên, chi phí thuê mặt bằng, đóng thuế cho nhà nước,…

Quản lý dòng tiền chính là quá trình doanh nghiệp theo dõi, phân tích, kiểm soát và tối ưu sự lưu chuyển dòng tiền này, để đưa ra dự báo nhu cầu sử dụng tiền một cách chính xác qua từng tháng/ quý/ năm.

Quản lý dòng tiền hiệu quả sẽ đảm bảo dòng tiền vào không vượt quá dòng tiền chi, giúp doanh nghiệp có đủ khả năng chi tiêu và thanh toán; đồng thời có khả năng tái đầu tư để đáp ứng các mục tiêu tăng trưởng, duy trì tính thanh khoản cho doanh nghiệp.

6 mục đích chính của việc quản lý cashflow

Dòng tiền có thể được xem là một trong những chỉ số quan trọng để phản ánh sức khỏe tài chính của doanh nghiệp. Theo đó, doanh nghiệp cần hiểu cặn kẽ 7 mục tiêu quản lý dòng tiền để đạt được điểm cân bằng giữa nhu cầu sử dụng tiền trong ngắn hạn và dài hạn:

1. Kiểm soát dòng tiền tốt hơn:

Quản lý dòng tiền hỗ trợ công ty hạn chế dòng tiền ra, đồng thời thúc đẩy dòng tiền vào nhanh và nhiều hơn. Quá trình này thường được triển khai thông qua việc cắt giảm các chi phí vận hành, rút ngắn chu kỳ tiền mặt, nhằm đảm bảo tiền được quay vòng với tốc độ nhanh, giảm thiểu tình trạng chôn vốn từ việc tồn kho hay công nợ dài hạn.

2. Đảm bảo dự trữ tiền mặt đầy đủ:

Áp dụng các quy tắc quản lý dòng tiền thành công đồng nghĩa với việc công ty có đủ sức mạnh tài chính để đối phó, ứng biến linh hoạt với các tình huống không lường trước được trong tương lai. Trong trường hợp công ty cần phát triển các công nghệ mới, giải quyết tình trạng đứt gãy chuỗi cung ứng đột ngột… đều sẽ phát sinh các chi phí không mong muốn. Do đó, quỹ dự phòng đủ lớn sẽ là giải pháp cứu cánh cho công ty ở những thời điểm cấp bách này, đảm bảo hoạt động kinh doanh được vận hành liên tục.

3. Nắm bắt các cơ hội tăng trưởng:

Quản lý cashflow tốt sẽ giúp doanh nghiệp lên kế hoạch thu mua tài sản và mở rộng kinh doanh một cách bài bản. Thông qua việc dự báo dòng tiền, xác định vốn chi tiêu dự kiến, doanh nghiệp sẽ đảm bảo được kế hoạch mở rộng có đang đi đúng hướng hay không, thời điểm nào cần bổ sung thêm ngân sách cho dự án mà không ảnh hưởng đến hoạt động kinh doanh hiện tại của doanh nghiệp.

4. Tối ưu hóa việc nắm giữ tiền mặt:

Để tiền dư nằm yên trong tài khoản chưa hẳn là cách quản lý dòng tiền hiệu quả. Thay vì ôm tiền mặt có nguy cơ đón nhận rủi ro liên quan đến lạm phát, tổ chức có thể cân nhắc mang tiền đi đầu tư ngắn hạn, lựa chọn các sản phẩm đầu tư có tính thanh khoản cao và nhanh chóng, để tăng thêm lợi nhuận cho công ty.

5. Hỗ trợ doanh nghiệp đảm bảo các quy định tài chính:

Việc quản lý dòng tiền cho phép công ty ngăn ngừa những sai sót nghiêm trọng trong việc ghi chép các khoản thu và chi, hạn chế tối đa các hình phạt tài chính không đáng có.

Chẳng hạn, nếu ghi nhận thiếu hoặc không đủ doanh thu tính thuế thu nhập doanh nghiệp (TNDN), doanh nghiệp có nguy cơ bị tăng tiền thuế TNDN hoặc phải chịu phạt chậm nộp. Thông qua việc kiểm tra tỉ mỉ doanh thu ghi nhận trong kỳ, đối kết hợp đối chiếu với các hồ sơ tương ứng, tổ chức sẽ giảm thiểu được rủi ro mắc phải các hình phạt tài chính.

6. Duy trì tính minh bạch và xây dựng niềm tin doanh nghiệp:

Dựa vào sự vận hành rõ ràng của dòng tiền, nhà đầu tư sẽ có cơ sở để hoạch định, dự báo và tin tưởng vào tiềm năng phát triển của công ty, từ đó dễ dàng đưa ra quyết định đầu tư. Không những thế, một bức tranh tài chính ổn định và minh bạch sẽ giúp củng cố niềm tin trong nội bộ, giảm thiểu tình trạng nhân sự rời bỏ doanh nghiệp.

4 Bước quản lý dòng tiền hiệu quả

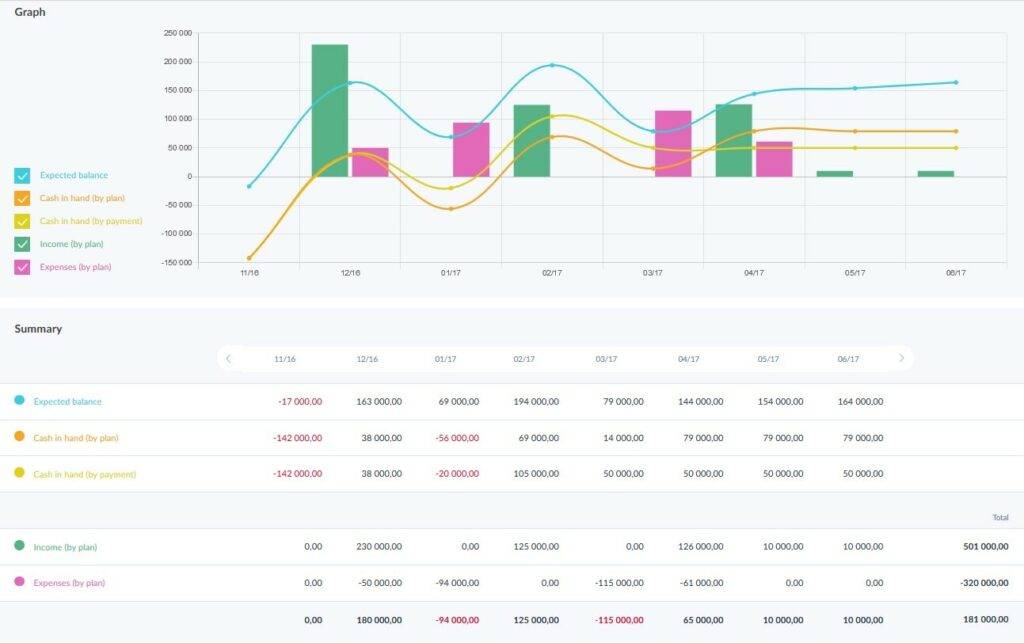

Quản lý dòng tiền bao gồm các hoạt động: phân tích dòng tiền, dự báo dòng tiền, tối ưu hóa dòng tiền. Cách quản lý đơn giản nhất là lập báo cáo lưu chuyển tiền tệ thông qua bảng tính Excel hoặc các phần mềm quản lý tài chính.

Báo cáo lưu chuyển tiền tệ giúp doanh nghiệp theo dõi tất cả các dòng tiền vào và ra một cách dễ dàng. Quan trọng nhất là, thông qua báo cáo này, doanh nghiệp sẽ nhận biết được thời điểm nào doanh nghiệp sẽ có nguy cơ hết tiền, cần dòng tiền đổ vào để đáp ứng các mục tiêu kinh doanh và vận hành. Dưới đây là 4 bước quản lý dòng tiền cơ bản mà doanh nghiệp cần tuân thủ:

Bước 1: Phân tích và dự báo tài chính

Quá trình quản lý dòng tiền bắt đầu bằng việc thống kê, phân tích doanh thu và chi phí từ các dữ liệu trong quá khứ. Từ đó, có thể đưa ra các dự báo về dòng tiền vào, dòng tiền ra cho 4 – 6 tuần tới. Dữ liệu lịch sử càng nhiều, thời gian thống kê dữ liệu càng dài, thì dự báo đưa ra càng sát với thực tế.

Bước 2: Lập báo cáo lưu chuyển tiền tệ

Đưa các dữ liệu dự báo vào báo cáo lưu chuyển tiền tệ sẽ giúp doanh nghiệp dễ dàng kiểm soát và đo lường được độ chính xác của dữ liệu. Ở bước này, doanh nghiệp cần chia nhỏ và phân loại dòng tiền thành: dòng tiền từ hoạt động kinh doanh, dòng tiền từ hoạt động đầu tư, dòng tiền từ hoạt động tài chính.

Điều này rất cần thiết để doanh nghiệp có một cái nhìn tổng quan về dòng tiền: xác định được liệu dòng tiền ra và vào có đang đến từ các hoạt động kinh doanh cốt lõi của doanh nghiệp không? hay có những biến động bất ngờ nào đến từ các hoạt động còn lại? những biến động này là tích cực hay tiêu cực? Từ đó giúp doanh nghiệp theo dõi được nhu cầu vốn lưu động – bước tiếp theo của quy trình quản lý dòng tiền.

Bước 3: Theo dõi cashflow

Thường xuyên theo dõi, cập nhật, so sánh dòng tiền thực tế so với số liệu dự kiến. Trong trường hợp những số liệu doanh nghiệp đang dự báo có sự chênh lệch, doanh nghiệp có thể xem xét lại các giả định đã đưa, phân tích nguyên nhân vì sao dẫn đến sự sai lệch này. Tỷ lệ sai số giữa số dự báo và số thực tế càng thấp, quá trình quản lý dòng tiền càng hiệu quả, cơ sở để lập kế hoạch kinh doanh càng chính xác.

Bước 4: Giải quyết các vấn đề khó khăn của dòng tiền

Cuối cùng, để quản lý dòng tiền được tối ưu, doanh nghiệp cần thực hiện những hành động cụ thể để cải thiện những khoản tiền phải thu, quản lý những khoản tiền phải trả, có giải pháp vượt qua thâm hụt tài chính nếu có. Chẳng hạn: Đàm phán để kéo dài thời gian phải thanh toán cho các nhà cung cấp, đẩy mạnh thu hồi các khoản nợ của khách hàng, khai thác và gia tăng lợi nhuận từ đa dạng hình thức đầu tư tài chính khác.

5 nguyên tắc quản lý dòng tiền nhất định phải tuân thủ

Tuân thủ các nguyên tắc quản lý dòng tiền là cách nhanh nhất giúp doanh nghiệp quản lý cashflow được hiệu quả. 5 nguyên tắc quản lý dòng tiền gồm có:

- Đẩy nhanh dòng tiền vào: Chủ động quản lý các khoản phải thu thông qua việc lập hoá đơn tài chính kịp thời, nhắc khách hàng thanh toán đúng hạn, cân nhắc đưa ra mức chiết khấu hấp dẫn nếu thanh toán trước, và thực thi các chính sách tín dụng nghiêm ngặt.

- Duy trì tồn kho ở mức thấp: Nên có kế hoạch dự trữ hàng tồn kho hợp lý, chỉ nên giữ ở mức đủ phục vụ cho các nhu cầu dự kiến sẽ phát sinh trong tương lai gần. Nếu lượng hàng tồn kho duy trì ở mức cao, điều đó đồng nghĩa với việc doanh nghiệp cần bỏ ra nhiều khoản chi để bảo quản, đảm bảo chất lượng hàng hóa trong dài hạn. Hoạt động này có khả năng sẽ chiếm dụng vốn của doanh nghiệp, khiến cho dòng tiền không được sử dụng theo đúng mục đích đã đặt ra.

- Trì hoãn dòng tiền ra: Doanh nghiệp cần xây dựng các chiến lược đàm phán về điều khoản thanh toán với nhà cung cấp, chủ nợ. Kéo dài thời gian thanh toán sẽ tạo điều kiện cho doanh nghiệp xoay vốn kịp thời, hoặc tận dụng các cơ hội gia tăng lợi nhuận trong ngắn hạn bằng các khoản tiền ra này.

- Duy trì nguồn dự phòng tiền mặt đầy đủ: Trong một số trường hợp bất ngờ, chẳng hạn như thời kỳ diễn ra dịch bệnh Covid-19, đòi hỏi doanh nghiệp cần có khoản tiền dự phòng để duy trì hoạt động kinh doanh, vận hành. Khoản tiền khẩn cấp đủ để chi trả ít nhất trong vòng 6 – 8 tháng là lý tưởng nhất để doanh nghiệp không bị rơi vào tình trạng bị động trước những diễn biến không mong đợi.

- Triển khai tiền nhàn rỗi vào các khoản đầu tư: Tìm hiểu thêm các kênh sinh lời để tạo thêm doanh thu cho doanh nghiệp. Đầu tư chính là hoạt động bảo vệ các nguồn tiền nhàn rỗi khỏi các rủi ro lạm phát. Cân nhắc mức độ rủi ro phù hợp với khả năng tài chính của doanh nghiệp, đồng thời theo dõi chặt chẽ tình hình dòng tiền theo thời gian thực, để không ảnh hưởng đến dòng tiền từ hoạt động kinh doanh.

Việc chủ động quản lý và tuân thủ nghiêm ngặt các nguyên tắc quản lý cashflow sẽ giúp doanh nghiệp tạo được dòng tiền ổn định, cho phép doanh nghiệp đáp ứng đủ các chi phí kinh doanh, thực hiện tốt nghĩa vụ tài chính, có khả năng phục hồi tài chính tốt, nắm bắt các cơ hội đầu tư vượt qua sự bất ổn của kinh tế một cách dễ dàng.

→ Có thể bạn quan tâm: Khoá học EMBA cho nhà quản lý

Bên cạnh đó, khóa học này còn phổ cập các nội dung liên quan đến quản trị tổ chức, quản trị chiến lược, quản trị sự thay đổi… theo đó, nếu bạn đang là nhà quản lý, nhà khởi nghiệp có mong đợi muốn vận hành tổ chức, doanh nghiệp một cách hiệu quả và bền vững, EMBA sẽ là chương trình đào tạo quản lý doanh nghiệp phù hợp với bạn.